成功率分析

クレジットカード支払いの受け付けに影響する要因と、決済が失敗または拒否される理由を理解します。

承認 ページを使用して、支払い成功率とネットワーク承認率を分析し、一般的な基準でピボットレポートを表示できます。ここでは、支払いがどこで、なぜ失敗しているかを特定でき、この情報を収益増加に役立てられます。

メモ

最適化の計算は概算であり、結果を保証するものではありません。Stripe が提供するデータは、お客様がこれらの機能を使用するかどうかを独自に決定できるように、お客様の意思決定に役立てることを目的としています。また、予想される影響の計算方法も予告なく変更される場合があります。定期的にこのページを参照して、予想される最適化機能のメリットを把握してください。

使用できるデータ

承認ページには、試行されたカード決済と承認されたカード決済のデータが含まれます。

支払い試行: Stripe は、Visa、Mastercard、中国銀聯などのカードネットワークを通じて顧客の支払い試行の詳細を送信します。カードネットワークは、カード発行銀行にリクエストを送信し、カード発行銀行は決済を承認または拒否します。

承認された決済:カード発行銀行は顧客のカード詳細を検証し、取引に十分な資金を予約します。カード発行銀行は支払いを承認し、金額を確保しますが、取引をキャプチャーするまで資金を送金しません。承認された決済では、決済が最終的にキャプチャーされたかどうかは考慮されません。承認とキャプチャーの違いについて、詳細をご確認ください。

データセットを構成する

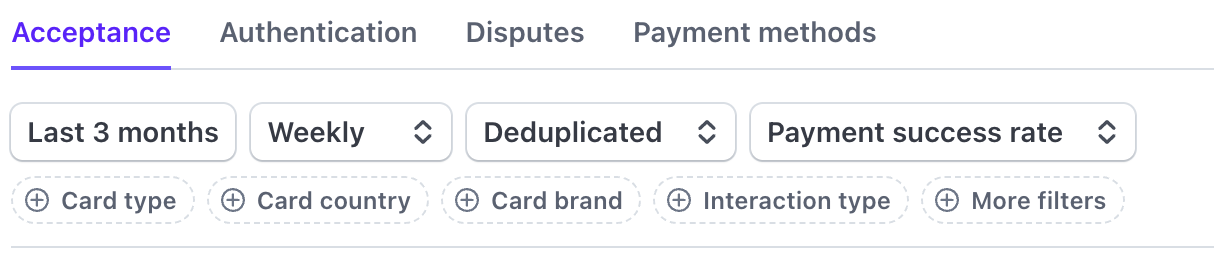

承認ページで、すべての指標、レポート、テーブルにフィルターを適用できます。Stripe は毎日、UTC 午後 12:00 から UTC 午後 11:59 までデータを処理します。表示されるデータはすべて、UTC タイムゾーンです。

承認ページのフィルター

アカウント タイプの指定

Organizations を使用している場合は、各アカウントの承認の分析を確認できます。

- ダッシュボードで、アカウントピッカーをクリックし、組織を選択します。

- 受け入れ分析ページを開くには、決済> 分析 に移動します。

- (オプション)特定のアカウントのアナリティクスを表示するには、フィルターの下でアカウントをクリックし、アカウントを選択します。

- (オプション)デフォルトでは、組織の承認分析はUSDで表示されます。データの表示通貨を変更するには、USDで表示をクリックし、ドロップダウンからご希望の通貨を選択してください。表示される通貨設定は、通貨フィルターとは異なります。

代行業者を指定

代行業者フィルターを適用して、特定の決済代行業者の受け入れ分析を表示します。設定によっては、Stripe に加えて、他の代行業者から決済を受け付けることもできます。

代行業者を指定するには、代行業者をクリックし、代行業者を選択して適用をクリックします。複数の代行業者を表示するように選択できます。

Connect を指定する

連結するプラットフォームは、すべての連結アカウントで集計されたダイレクト決済アクティビティーを確認できます。Standard アカウントからのデータを表示するには、プラットフォームがプラットフォーム管理を有効にする必要があります。

- 連結アカウントのデータを含めるには、連結アカウントを含めるをクリックします。

- 連結アカウントのデータを除外するには、連結アカウントを含めないをクリックします。

決済成功率または承認率を指定する

レート フィルターを適用して、決済成功率または承認率の分析を表示します。

元のレートまたは重複排除レートを指定

決済試行の中には、同じ一意の購入の繰り返し試行であるものもあります。たとえば、元の決済試行がCVCの誤りが原因で拒否された場合、顧客はエラーを修正した後に支払いを再送信する必要があります。これには、無効な API リクエストを除くすべての決済試行が含まれます。

通貨を指定

通貨フィルターを適用して、選択した通貨で行われた決済のみを表示します。通貨フィルターを適用しない場合、支払い通貨に関係なく、すべての決済がデフォルトの売上処理通貨で表示されます。

たとえば、デフォルトの売上処理通貨が USD で、EUR 通貨フィルターを適用するとします。表示される取引には、EUR で行われた決済のみが含まれ、USD など他のすべての通貨で行われた決済は除外されます。

通貨を指定するには、その他のフィルター>通貨をクリックして、使用する通貨を選択します。

取引詳細ページ

各レポートのチャートに入力された基になる取引データを表示できます。この詳細ビューにアクセスするには、レポートの上部にあるエキスパンダ をクリックします。これにより、取引の詳細ページが開きます。

レポート用に生成された承認データをダウンロード できます。このデータには、選択したフィルターに一致するすべての決済が含まれます。

有効な Sigma サブスクリプションがある場合は、詳細を確認する をクリックして、各チャートを表すクエリのテンプレートにアクセスできます。このインターフェイスを使用して、チャートに入力するデータに対してカスタム分析を実行できます。

主要指標レポート

このレポートには、レート、承認された決済件数、承認された支払い額など、選択したフィルターの主な指標が表示されます。

時系列は、カスタマイズ可能な previous_ とレートを比較します。デフォルトでは、比較期間は選択した期間の直前から始まり、同じ期間を表します。

Sigma を使用して傾向を確認したり、項目別のダウンロードを使用して利用可能な支払い属性でフィルタリングしたりできます。たとえば、カードテスト を行うと、決済率が低下し、支払い件数が急増する可能性があります。

カード決済内訳レポート

このレポートには、クレジットカードの受け付けを促進する一般的な基準がいくつか示されています。

各上位レベルのフィルターには、対応するピボットレポートがあります。フィルター機能をピボットレポートと組み合わせることで、決済のさまざまなグループのパフォーマンスを経時的に監視できます。また、クレジットカードブランド、国、顧客が決済に使用する入力方法などのオプション全体で決済を分析することもできます。

タブを使用して、レート、支払い件数(絶対数または決済の割合)、支払い金額を比較します。レートの変化が支払い件数や支払い金額の変化にどのように関連するかを確認できます。

| オプション | 説明 |

|---|---|

| カードの発行国 | 決済時の顧客の物理的な所在地ではなく、カード発行国の情報を指します。平均して、国内の決済成功率は、越境決済 (カードの発行国とビジネスの拠点が異なる地域にある場合) よりも高くなります。この分析軸を活用することで、顧客の所在地を特定できる場合もあります。 |

| カードタイプ | 平均すると、クレジットの成功率はデビットの成功率よりも高く、最終的には、プリペイドの成功率よりも高いです。これは通常、デビットカードやプリペイドカードで行われる支払いには、購入を完了させるだけの残高がないと拒否されるという、さらなる失敗の原因があるからです。 |

セキュリティコードの応答 | クレジットカードに印刷される3桁または4桁の確認番号。通常は署名欄またはクレジットカードの表面に記載されます。Stripeが承認のためにCVC(またはCVV)をカードネットワークに送信すると、カード発行会社は追加の確認として、登録されている顧客情報とCVCを確認します。提供された情報が一致しない場合、CVCの確認チェックは失敗し、決済が拒否される可能性があります。CVCチェックに失敗した場合、支払いが不正なものである可能性があり、注文を履行する前に必ず確認してください。 値の例:

|

入力方法 | Apple Pay や Google Pay といったデジタルウォレットは、トークン化され、またデバイスで認証されていることから、カード発行会社での信頼度が高く、一般にカード決済よりも成功率が高くなります。 Stripe Terminalを使用している場合は、決済方法としてクレジットカード提示が表示されることもあります。これは対面決済を表します。通常、クレジットカード提示の成功率は、クレジットカード非提示取引よりも高くなっています。対面決済の場合、物理クレジットカードは購入時に提示する必要があるため、多くの場合、カード発行会社にとってのリスクプロファイルがオンライン決済よりも低くなります。 |

| インタラクションタイプ | カードネットワークは、顧客が決済フローに参加しているかどうかに基づいて、カード決済を 2 種類に分類しています: 顧客主導取引(CIT)と加盟店主導取引(MIT)。カード発行会社はこれらの取引タイプに異なる特性とリスクプロファイルを割り当てているため、2つの取引タイプで成功率が異なる場合があります。各インタラクション・タイプには、このフィルタまたはピボット・オプションが関係するインタラクション・タイプの詳細なサブカテゴリが含まれます。

|

ネットワークトークンの使用状況 | ネットワークトークン (NT) とは、プライマリーアカウント番号 (PAN) とも呼ばれる「カード前面」の番号の代わりをする、機密情報ではない 16 桁の数字です。ネットワークトークンを暗号と組み合わせ、承認メッセージで PAN の代わりとして使用し、カードネットワークに送信できます。 PANとは異なり、ネットワークトークンは、特定のビジネスとチャネルのみに動的に制限できる支払い認証情報であり、潜在的なセキュリティ違反や不正利用のリスクと影響を減らせます。ビジネスでNTを使用すると、承認成功率も向上します。ネットワークにはNTとPANの間の最新のマッピングが含まれているため、Stripeは、基礎となるPANが変わっても同じNTを使用し続けることができ、正当な決済試行が拒否されるのを回避できます。 |

郵便番号の応答 | 住所確認サービス (AVS) とは、顧客が入力した請求先住所を、顧客のカード発行会社に登録済みの請求先住所と比較して一致を確認することにより、クレジットカードやデビットカードの不正決済を検出および防止する、本人確認ツールです。住所確認は主に、アメリカ、カナダ、イギリスのカード発行会社が採用しています。 値の例:

|

| プロセッサー | 設定に複数の決済代行業者が含まれている場合は、決済代行業者フィルター を使用して、選択した決済代行業者のカード決済内訳レポートを表示できます。 |

| 再試行ステータス | 決済が再試行されたかどうかに基づいて取引を表示します。これは、重複排除とは異なり、支払いの最終試行であり、最終結果を伴う最初の試行である可能性があります。 |

| その他 | 「その他」カテゴリーには、ピボットレポートに表示されない少量のデータポイントがグループ化されます。たとえば、データ内のカードの発行国すべてを確認したい場合、Sigma でデータを表示するか、データをダウンロードできます。どちらも取引詳細ページで利用できます。 |

カード決済失敗レポート

このレポートは、決済が失敗した理由または拒否された理由を示しています。

決済は、カードネットワークに送信される前であっても、複数の段階で失敗する可能性があります。たとえば、3D セキュア認証に失敗したり、Stripe Radar によってブロックされる場合があります。支払いがカードネットワークに送信された後、カード発行会社は、クレジットカードアカウントの残高不足やクレジットカード情報の誤りなどの理由で、支払いの失敗を拒否することがあります。カード発行会社は、不正利用が疑われる正当な決済を誤って拒否することがあります。

支払いがカードネットワークに送信される前

決済がカードネットワークに送金される前に、次のような理由で失敗することがあります。

| 理由 | 説明 |

|---|---|

認証に失敗しました | APIまたはRadarルールを使用して、決済の3Dセキュア(3DS)認証をリクエストできます。Stripeは、ヨーロッパの強力な顧客認証 (SCA)要件などの特定の規制に準拠するために、3DSをトリガーすることもあります。 この試行の失敗は、顧客が認証ステップを完了しなかったか、その他の理由で認証に失敗した場合です。認証の失敗の詳細については、決済分析をご覧ください。 |

支払いをブロック (理由別) | Stripe Radarは、CVCや郵便番号の値が一致しない決済などの、リスクが高い決済をブロックします。この自動的な不正利用防止機能によって各支払いが評価されるため、お客様のご対応は必要ありません。 このブロックされた試行は、Stripe が決済をブロックする状況に適しています。Stripe はカード発行会社から最初の承認を取得しますが、クレジットカードに請求は行いません。これにより、不審請求の申し立てにつながる可能性のある潜在的な不正利用による決済を防ぐことができます。ブロックされた決済の理由の詳細については、ブロックされたカード決済レポート をご覧ください。 |

支払いがカードネットワークに送信された後

決済がカードネットワークに送信された後に、次のような理由で失敗することがあります。

カード発行会社による支払い拒否

カード発行会社は、送信される決済リクエストを承認するかどうかを判断するために、自動システムとモデルを使用します。カード発行会社が支払いを拒否する場合、Stripe はカード発行会社から提供された理由を提示します。場合によっては、カード発行会社から決済の失敗理由を拒否コードを使用して知らせます。決済の多くは一般的な支払い拒否に分類されます (最もよくあるのは do_)。プライバシーとセキュリティ上の理由から、カード発行会社は、カード会員のみに通知し、お客様や Stripe と具体的な詳細を話し合うことはできません。

ほとんどの企業において、カード発行会社は以下のような理由で決済を拒否します。

| 理由 | 説明 |

|---|---|

| 一般的な回答例:対応不可、またはサービス提供不可 | カード発行会社は、決定の具体的な理由を提供しないことを選択しました。カード発行会社に連絡して詳細を確認するか、別の決済手段を試すように顧客に求めます。決済手段を再試行することもできます。 |

| 番号やCVCの誤りなど、クレジットカード情報が正しくありません | 顧客が入力したクレジットカード情報が正しくない、またはカード情報が無効になりました。カードの自動更新が有効になっていることを確認してください。メール、ショートメッセージ、アプリ内通知など、複数のチャネルで顧客に連絡し、決済の詳細を再入力するか、問題が解決しない場合はカード発行会社に問い合わせます。それ以外の場合は、別の決済手段をお試しください。 |

| 残高不足 | オーソリ時に決済額をカバーするのに十分な資金がありません。別の決済手段を試すよう顧客に促すか、後日この支払いを再試行するための承認を顧客から得ます。 |

| クレジットカードの紛失または盗難 | 顧客から、カードが紛失または盗難されたとの報告がありました。再試行は成功しません。顧客は、詳細な情報についてはカード発行会社までご連絡ください。正当なカード所有者が購入を試行している可能性もあるため、顧客に具体的な理由を報告しないでください。 |

| 取引が許可されていない | カード発行会社が不明な理由により決済を拒否しました。理由は、クレジットカードまたは支払いに関連する場合と、支払いに固有の場合があります。後者の一例として、加盟店の支出カテゴリーがカードで許可されていないという理由が挙げられます (たとえば、対象外のアイテムへの FSA カードの使用)。顧客はカード発行会社に詳細を問い合わせるか (カード発行会社に問い合わせるまでは、再試行が成功する確率は高くありません)、別の決済手段を試す必要があります。 |

カード発行会社が決済を拒否する可能性のある理由の完全なリストについては、拒否コードをご覧ください。

ブロックされたカード決済レポート

このレポートは、決済がブロックされた理由を示しています。

| ブロックの理由 | 説明 |

|---|---|

| Radar - ルールの一致 | 一部の支払いは、Radar で設定されたルールによってブロックされています。リスクスコアに従って Radar がデフォルトでブロックした支払いは含まれません。 |

| Radar - オーソリ後にルールと一致 | Radar に設定されているルールが原因で、カード発行会社が支払いを承認した後に一部の支払いがブロックされています。具体的には、郵便番号やセキュリティコードコードがカード発行会社に登録されているものと一致していることを確認するなど、カード発行会社からの応答を必要とする Radar ルールです。これには、リスクスコアに従って Radar がデフォルトでブロックした支払いは含まれません。 |

| Radar - 高リスク | 一部の支払いは、そのリスクスコアが原因で Radar によってデフォルトでブロックされています。Radar は AI を使用してこのスコアを決定しますが、デフォルトでブロックする最小スコアを調整できます。Radar のルールの中には、オーソリ後に支払いをブロックするものがあります。 |

| Stripe - Adaptive Acceptance | IC+ pricing のユーザーの場合、Adaptive Acceptance は特定の決済をブロックして、不要なネットワークコストとペナルティの回避に役立ちます。たとえば、Adaptive Acceptance は過度な再試行ペナルティを回避できます。また、Adaptive Acceptance はオーソリの可能性が低い決済をブロックしてネットワークコストを回避することもできます。 |

| Stripe - ルールの一致 | 決済の一部は、上記に含まれない他の理由でStripeによってブロックされます(世界中で不正利用として認識されている拒否リストに記載されたクレジットカードで開始された支払い、制裁対象国から実行された支払いなど)。さらに、Stripeは、カードテスティングに関連する疑いのある決済をブロックする場合があります。 |