Analyse des acceptations

Comprenez ce qui influence l’acceptation des paiements et pourquoi certains paiements échouent ou sont refusés.

Utilisez la page Acceptation pour analyser votre taux de réussite des paiements et le taux d’autorisation du réseau, et afficher des rapports croisés pour les critères communs. Vous pouvez identifier où les paiements échouent et pourquoi ils échouent, et utiliser ces informations pour augmenter vos revenus.

Remarque

Les calculs d’optimisation sont des estimations et ne constituent pas une garantie de résultat. Les données que nous fournissons sont destinées à vous aider à prendre des décisions éclairées, afin que vous puissiez prendre vos propres décisions quant à l’utilisation de ces fonctionnalités. La méthodologie de calcul des impacts estimés est également susceptible d’être modifiée sans préavis. Reportez-vous régulièrement à cette page pour vous assurer d’avoir la dernière compréhension des avantages estimés des fonctionnalités d’optimisation.

Données disponibles

La page Acceptation contient les données relatives aux tentatives et autorisations de paiement par carte :

Tentatives de paiement : Stripe envoie les informations relatives à la tentative de paiement d’un client via un réseau de cartes, tel que Visa, Mastercard ou China UnionPay. Le réseau de cartes envoie la demande à la banque émettrice de la carte, qui autorise ou refuse le paiement.

Paiements autorisés : la banque émettrice de la carte valide les informations de carte du client et réserve des fonds suffisants pour la transaction. La banque émettrice approuve le paiement et garantit le montant, mais attend que vous transfériez les fonds après la capture de la transaction. Les paiements autorisés ne tiennent pas compte du fait que les paiements ont finalement été capturés. En savoir plus sur la distinction entre autorisation et capture.

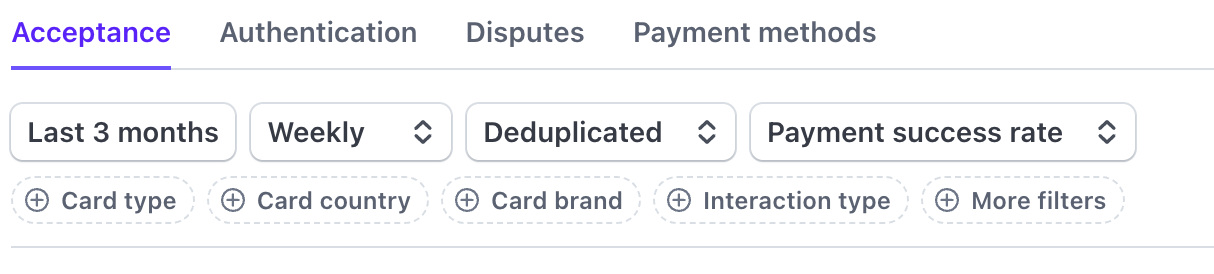

Configurer votre ensemble de données

Vous pouvez appliquer les filtres à tous les indicateurs, graphiques et tableaux de la page Acceptation. Stripe traite vos données quotidiennement de 12 h 00 UTC à 23 h 59 UTC. Toutes les données affichées se trouvent dans le fuseau horaire UTC.

Filtres sur la page Acceptation

Spécifiez le type de compte

Si vous utilisez Organizations, vous pouvez voir les analyses d’acceptation pour chaque compte :

- Dans le Dashboard, cliquez sur le sélecteur de compte, puis sélectionnez votre organisation.

- Pour ouvrir la page Analyses des acceptations, accédez à Paiements > Analyses.

- (Facultatif) Pour afficher les analyses d’un compte spécifique, sous les filtres, cliquez sur Compte et sélectionnez un compte.

- (Facultatif) Par défaut, les analyses d’acceptation des organisations sont affichées en USD. Pour modifier la devise affichée de vos données, cliquez sur Afficher en USD et sélectionnez la devise de votre choix dans la liste déroulante. Le paramètre de devise affiché est différent du filtre de devise.

Spécifier le prestataire

Appliquez le filtre du prestataire de services de paiement pour afficher les analyses d’acceptation d’un prestataire de services de paiement spécifique. Selon votre configuration, vous pouvez accepter des paiements d’autres prestataires, en plus de Stripe.

Pour spécifier un prestataire de services de paiement, cliquez sur Processeur, sélectionnez le prestataire et cliquez sur Appliquer. Vous pouvez choisir d’afficher plusieurs prestataires.

Spécifier Connect

Les plateformes Connect peuvent voir l’activité débitée directe agrégée sur tous leurs comptes connectés. Pour voir les données des comptes Standard, les plateformes doivent activer les contrôles de plateforme.

- Pour inclure les données des comptes connectés, cliquez sur Inclure les comptes connectés.

- Pour exclure les données des comptes connectés, cliquez sur Ne pas inclure les comptes connectés.

Spécifiez le taux de réussite du paiement ou le taux d’autorisation

Appliquez le filtre de taux pour afficher les analyses d’un taux de réussite de paiement ou d’un taux d’autorisation.

Spécifiez le taux brut ou le taux dédupliqué

Certaines tentatives de paiement sont des tentatives répétées du même achat unique. Par exemple, si la tentative de paiement initiale est refusée parce que le CVC est erroné, le client doit soumettre à nouveau le paiement après avoir corrigé l’erreur. Nous incluons toutes les tentatives de paiement, à l’exception des requêtes API non valides.

Spécifier la devise

Appliquez un filtre de devise pour afficher uniquement les paiements effectués dans la devise sélectionnée. Si vous n’appliquez pas de filtre de devise, tous les paiements apparaissent dans votre devise de règlement par défaut, quelle que soit la devise de paiement.

Par exemple, votre devise de règlement par défaut est USD, mais vous appliquez le filtre de devise EUR. Les transactions qui s’affichent incluent uniquement les paiements effectués en EUR, et excluent les paiements effectués dans toutes les autres devises, comme USD.

Pour spécifier la devise, cliquez sur Plus de filtres > Devise et sélectionnez la devise de votre choix.

Page des détails de transaction

Vous pouvez consulter les données de transaction sous-jacentes qui alimentent les graphiques de chaque rapport. Pour accéder à cette vue détaillée, cliquez sur le volet d’expansion en haut de n’importe quel rapport. Cela ouvre la page des détails de transaction.

Vous pouvez Télécharger les données d’acceptation générées pour votre rapport. Elles incluent tous les paiements correspondant aux filtres que vous avez sélectionnés.

Si vous disposez d’un abonnement Sigma actif, vous pouvez cliquer sur Explore pour accéder aux modèles de requêtes correspondant à chaque graphique. Cette interface vous permet de réaliser des analyses personnalisées sur les données qui alimentent ces graphiques.

Rapport sur les indicateurs clés

Ce rapport présente les principaux indicateurs des filtres que vous avez sélectionnés, notamment le taux, le nombre de paiements autorisés et le volume de paiements autorisés.

La série chronologique compare le taux à une previous_, que vous pouvez personnaliser. Par défaut, la période de comparaison commence juste avant la période choisie et représente la même durée.

Vous pouvez explorer les tendances à l’aide de Sigma, ou filtrer par attributs de facturation disponibles à l’aide du téléchargement détaillé. Par exemple, les tests de cartes bancairespeuvent entraîner une réduction du taux et une hausse soudaine du nombre de paiements.

Rapport de répartition des paiements par carte

Ce rapport présente les indicateurs d’acceptation des cartes selon plusieurs critères courants qui déterminent l’acceptation.

Chaque filtre de niveau supérieur est associé à un rapport de tableau croisé dynamique. Vous pouvez associer les fonctionnalités de filtrage aux rapports croisés dynamiques pour surveiller les performances des différents groupes de paiements au fil du temps. Vous pouvez également analyser les paiements à travers des options, telles que les marques de carte bancaire, les pays ou les méthodes de saisie utilisées par vos clients pour payer.

Utilisez les onglets pour comparer les taux, le nombre de paiements (en chiffres absolus ou en pourcentage des paiements) et le volume de paiements. Vous pouvez voir comment les variations du taux sont liées aux variations du nombre ou du volume de paiements.

| Option | Description |

|---|---|

| Pays de la carte bancaire | Le pays de l’émetteur de la carte, plutôt qu’à la localisation physique de votre client au moment du paiement. En moyenne, les taux de réussite des paiements nationaux sont plus élevés que ceux des paiements internationaux (lorsque le pays de la carte et votre entreprise sont situés dans des régions différentes). Ce plan croisé dynamique peut également vous aider à identifier où sont basés vos clients. |

| Type de carte | En moyenne, les taux de réussite des paiements par carte de crédit sont plus élevés que ceux par carte de débit, qui sont eux-mêmes plus élevés que ceux des cartes prépayées. Cela s’explique généralement par le fait que les paiements effectués avec des cartes de débit et des cartes prépayées sont plus susceptibles d’être refusés en raison d’une insuffisance de fonds. |

Réponse CVC | Le numéro de vérification à 3 ou 4 chiffres imprimé sur une carte, généralement sur la bande de signature ou au recto de la carte. Lorsque Stripe envoie le CVC (ou CVV) au réseau de cartes pour autorisation, l’émetteur de la carte vérifie le CVC par rapport aux informations du client enregistrées à titre de vérification supplémentaire. Si les informations fournies ne correspondent pas, la vérification du CVC échoue, ce qui peut entraîner un refus de paiement. Si la vérification de la CVC échoue, cela peut indiquer que le paiement est frauduleux. Veuillez donc le vérifier attentivement avant de traiter la commande. Exemples de valeurs :

|

Méthode de saisie | Les portefeuilles électroniques comme Apple Pay et Google Pay ont généralement des taux de réussite plus élevés que les paiements par carte en ligne classiques, car ils sont tokenisés et authentifiés par l’appareil, ce qui renforce la confiance de l’émetteur de la carte. Si vous utilisez Stripe Terminal, vous pouvez également voir l’option Carte présente comme méthode de saisie, ce qui représente les paiements par TPE. Sur l’ensemble du secteur, les taux de réussite des paiements « carte présente » sont généralement plus élevés que ceux des paiements « carte non présente ». Pour les paiements par TPE, la carte bancaire doit être présente au moment de l’achat, de sorte que ces paiements présentent souvent des profils de risque moins élevés pour les émetteurs de cartes que les paiements en ligne. |

| Type d’interaction | Les réseaux de cartes divisent les paiements par carte en deux types, selon que le client est présent ou non dans le tunnel de paiement : les transactions initiées par le client (CIT) et les transactions initiées par le marchand (MIT). Les émetteurs de cartes attribuent des caractéristiques et des profils de risque différents à ces types de transactions, de sorte que les taux de réussite peuvent varier d ’ un type à l’autre.

|

Utilisation de tokens de réseau | Un token de réseau est une donnée non sensible, sous la forme d’un numéro à 16 chiffres se substituant au numéro affiché au recto de la carte bancaire (ou numéro PAN). Une fois associé à un cryptogramme, un token de réseau peut être inclus dans le message d’autorisation envoyé au réseau de carte bancaire, en lieu et place du numéro PAN. Contrairement aux PAN, les tokens de réseau sont des justificatifs de paiement qui peuvent être dynamiquement restreints à des entreprises et à des canaux spécifiques, réduisant ainsi les risques et l’impact des failles de sécurité et des intrusions potentielles. Les entreprises utilisent également les tokens de réseau pour augmenter leur taux d’autorisation. Les réseaux contiennent le dernier mappage entre les tokens de réseau et les PAN, de sorte que Stripe peut continuer à utiliser le même token de réseau même si le PAN sous-jacent change, et éviter les refus liés aux tentatives de paiement légitimes. |

Réponse code postal | Le service de vérification d’adresse (AVS) est un outil de vérification d’identité qui vous permet de détecter et de prévenir les paiements par carte de crédit ou de débit potentiellement frauduleux en comparant l’adresse de facturation fournie par un client avec l’adresse de facturation enregistrée auprès de l’émetteur de la carte du client, afin de confirmer qu’elles correspondent. La vérification d’adresse est principalement prise en charge par les émetteurs de cartes aux États-Unis, au Canada et au Royaume-Uni. Exemples de valeurs :

|

| Processeur | Si votre configuration comprend plusieurs processeurs, vous pouvez utiliser l’option filtre de sous-traitant pour afficher le rapport de répartition des paiements par carte pour le sous-traitant sélectionné. |

| État de nouvelle tentative | Affichez les transactions selon qu’un paiement a été relancé ou non. Cela diffère de la déduplication, qui est la tentative de paiement finale et peut être la première tentative avec le résultat final. |

| Autre | La catégorie Autres regroupe les données de faible volume qui n’apparaissent pas dans le tableau croisé. Par exemple, vous pourriez vouloir consulter l’ensemble des pays émetteurs des cartes bancaires présents dans vos données. Pour cela, vous pouvez afficher les données dans Sigma ou les télécharger depuis la page de détails des transactions. |

Rapport sur les échecs de paiements par carte

Ce rapport montre pourquoi les paiements ont échoué ou ont été refusés.

Une tentative de paiement peut échouer à différentes étapes, y compris avant même que le paiement ne soit transmis au réseau de cartes. Par exemple, elle peut échouer à l’authentification 3D Secure ou être bloquée par Stripe Radar. Un émetteur de carte peut refuser un paiement pour des raisons telles que des fonds insuffisants sur le compte de la carte ou des informations de carte incorrectes. Il arrive également que des émetteurs refusent à tort des paiements légitimes pour suspicion de fraude.

Avant que le paiement ne soit envoyé au réseau de cartes

Des échecs peuvent survenir avant l’envoi du paiement au réseau de cartes pour les raisons suivantes.

| Motif | Description |

|---|---|

Échec de l’authentification | Vous pouvez utiliser l’API ou une règle Radar pour demander l’authentification 3D Secure (3DS) pour les paiements. Stripe peut également déclencher l’authentification 3DS pour se conformer à certaines réglementations, telles que les exigences de l’authentification forte du client (SCA) en Europe. Cette tentative d’authentification échouée concerne les situations dans lesquelles le client n’a pas terminé les étapes d’authentification ou a échoué l’authentification pour d’autres raisons. Pour en savoir plus sur les échecs d’authentification, consultez la page Analyses des paiements. |

Paiements bloqués par motif | Stripe Radar bloque les paiements à haut risque, tels que ceux dont le CVC ou le code postal ne correspond pas. Cet outil automatisé de prévention de la fraude évalue chaque paiement, sans intervention nécessaire de votre part. Cette tentative bloquée concerne les situations où Stripe bloque des paiements. Nous obtenons une autorisation initiale de l’émetteur de la carte, mais ne débitons pas la carte. Cela peut aider à prévenir d’éventuels paiements frauduleux susceptibles d’entraîner des litiges. Pour en savoir plus sur les raisons des paiements bloqués, consultez le graphique des paiements par carte bloqués. |

Après l’envoi du paiement au réseau de cartes

Des échecs peuvent survenir après l’envoi du paiement au réseau de cartes pour les raisons suivantes.

Refus par l’émetteur

Lorsqu’une demande de paiement est soumise à l’émetteur de la carte, celui-ci utilise des systèmes et modèles automatisés pour déterminer s’il faut l’autoriser. Si l’émetteur refuse un paiement, Stripe vous indique le motif invoqué par l’émetteur. Dans certains cas, l’émetteur indique le motif de son refus à l’aide d’un code de refus. Cependant, de nombreux paiements sont classés dans la catégorie des refus de paiement génériques (dont le motif le plus courant est do_). Pour des raisons de confidentialité et de sécurité, les émetteurs de cartes peuvent uniquement en discuter avec leurs titulaires, et non avec vous ou Stripe.

Pour la plupart des entreprises, les émetteurs de cartes refusent les paiements pour les raisons suivantes.

| Motif | Description |

|---|---|

| Réponse générique, telle que « ne pas honorer » ou « service non autorisé ». | L’émetteur a choisi de ne pas fournir le motif précis de sa décision. Invitez le client à contacter l’émetteur de sa carte pour en savoir plus ou à essayer un autre moyen de paiement. Vous pouvez également réessayer. |

| Informations de carte incorrectes, telles qu’un numéro ou un CVC incorrect | Le client a saisi des informations de carte bancaire incorrectes ou des informations de carte qui ne sont plus valides. Assurez-vous d’avoir activé les mises à jour automatiques des cartes. Contactez le client par le biais de plusieurs canaux, tels que par e-mail, SMS ou notification dans l’application pour qu’il saisisse à nouveau ses informations de carte ou qu’il contacte la société émettrice de sa carte si les problèmes persistent. Sinon, utilisez un autre moyen de paiement. |

| Fonds insuffisants | Le compte ne dispose pas de fonds suffisants pour couvrir le montant du paiement au moment de l’autorisation. Invitez le client à essayer un autre moyen de paiement ou obtenez son autorisation de relancer le paiement ultérieurement. |

| Carte perdue ou volée | La carte bancaire du client a été déclarée perdue ou volée. Les nouvelles tentatives échoueront et le client doit contacter l’émetteur de sa carte pour en savoir plus. Lorsque vous recevez ces motifs de refus de paiement, vous ne devez pas les communiquer au client, car il se peut que le détenteur légitime de la carte ne soit pas la personne qui tente d’effectuer l’achat. |

| Transaction non autorisée | L’émetteur a refusé le paiement sans raison spécifique. Cela peut être dû à la carte ou au paiement lui-même. Si le problème concerne la transaction, il est possible que la carte n’autorise pas la catégorie de dépense du marchand (par exemple, les cartes FSA pour des articles non admissibles). Pour en savoir plus, le client doit contacter l’émetteur de sa carte (les nouvelles tentatives risquent d’échouer jusqu’à ce que l’émetteur soit contacté). Il peut également utiliser un autre moyen de paiement. |

Pour obtenir la liste complète des raisons potentielles pour lesquelles les émetteurs de cartes refusent des paiements, consultez la page Codes de refus de paiement.

Rapport sur les paiements par carte bloqués

Ce rapport montre pourquoi les paiements ont été bloqués.

| Motif du blocage | Description |

|---|---|

| Radar - Correspondance des règles | Certains paiements sont bloqués en raison d’une règle configurée dans Radar. Les paiements bloqués en raison de leur score de risque ne sont pas inclus dans cette catégorie. |

| Radar - Correspondance des règles post-autorisation | Certains paiements sont bloqués après que l’émetteur de la carte a autorisé le paiement en raison d’une règle configurée dans Radar. Plus précisément, les règles Radar qui exigent une réponse de l’émetteur de la carte (par exemple, pour s’assurer que le code postal ou le CVC correspondent aux informations figurant dans ses dossiers). Les paiements bloqués en raison de leur score de risque ne sont pas inclus dans cette catégorie. |

| Radar - Risque élevé | Certains paiements sont bloqués par Radar par défaut en raison de leur indice de risque. Radar détermine ce score à l’aide de l’IA, et vous pouvez ajuster le score minimum qu’il bloque par défaut. Certaines règles Radar peuvent bloquer des paiements après leur autorisation. |

| Stripe - Adaptive Acceptance | Pour les utilisateurs bénéficiant de la tarification IC+, l’Adaptive Acceptance bloque certains paiements afin de vous aider à éviter les coûts et pénalités de réseau inutiles. Par exemple, l’Adaptive Acceptance peut vous aider à éviter les pénalités de tentatives de paiement excessives. Elle peut également vous aider à éviter les coûts de réseau en bloquant les paiements ayant une faible probabilité d’autorisation. |

| Stripe - Correspondance des règles | Stripe peut également bloquer un paiement pour des raisons non indiquées ci-dessus. Par exemple, les paiements initiés par des cartes figurant sur des listes de refus et connues pour être frauduleuses, ou les paiements effectués depuis des pays soumis à des sanctions. Par ailleurs, Stripe peut bloquer les paiements potentiellement liés à des tests des cartes bancaires. |