Créer des paiements indirects

Créez des paiements sur votre compte de plateforme, percevez les frais et transférez immédiatement les fonds restants vers vos comptes connectés.

Créez des paiements indirects lorsque les clients effectuent des transactions sur votre plateforme pour des produits ou des services proposés par vos comptes connectés et transférez immédiatement des fonds vers vos comptes connectés. Avec ce type de paiement :

- Vous créez un paiement sur le compte de votre plateforme.

- Vous déterminez si ces fonds sont à transférer partiellement ou en totalité dans votre compte connecté.

- Le solde de votre compte sera débité du coût de la commission Stripe, des remboursements et des contestations de paiement.

Ce type de paiement est le mieux adapté aux places de marché telles qu’Airbnb (location de logements) ou Lyft (covoiturage).

À certaines exceptions près, si votre plateforme et un compte connecté ne se trouvent pas dans la même région, vous devez spécifier que le compte connecté est l’entité de règlement à l’aide du paramètre on_behalf_of sur le Payment Intent.

Nous vous recommandons d’utiliser les paiements indirects pour les comptes connectés qui n’ont pas accès au Dashboard Stripe complet.

Intégrez l’interface utilisateur de paiement préconfigurée de Stripe au processus de paiement de votre application Android grâce à la classe PaymentSheet.

Configurer StripeCôté serveurCôté client

Dans un premier temps, vous devez créer un compte Stripe. S’inscrire maintenant.

Côté serveur

Cette intégration nécessite des endpoints sur votre serveur qui communiquent avec l’API Stripe. Utilisez nos bibliothèques officielles pour accéder à l’API Stripe depuis votre serveur :

Côté client

Le SDK Stripe Android est disponible en open source et fait l’objet d’une documentation complète.

Pour installer le SDK, ajoutez stripe-android au bloc dependencies de votre fichier app/build.gradle :

Remarque

Pour obtenir de plus amples informations sur la version la plus récente du SDK et ses versions antérieures, consultez la page des versions sur GitHub. Pour savoir quand une nouvelle version est disponible, surveillez les versions du référentiel.

Configurez le SDK avec votre clé publique Stripe de façon à ce qu’il puisse envoyer des requêtes à l’API Stripe, par exemple à la sous-classe Application :

Remarque

Utilisez vos clés de test lors de vos activités de test et de développement et vos clés du mode production pour la publication de votre application.

Ajouter un endpointCôté serveur

Remarque

Pour afficher PaymentSheet avant de créer un PaymentIntent, consultez notre article Collecter les détails du paiement avant de créer un Intent.

Cette intégration utilise trois objets de l’API Stripe :

PaymentIntent : pour représenter votre intention d’encaisser le paiement d’un client, Stripe utilise un objet PaymentIntent qui suit vos tentatives de débit et les changements d’état du paiement tout au long du processus.

(Facultatif) Customer : pour configurer un moyen de paiement en vue de paiements futurs, vous devez l’associer à un objet Customer. Créez un objet Customer lorsque votre client ouvre un compte chez vous. Si votre client effectue un paiement en tant qu’invité, vous pouvez créer un objet Customer avant le paiement, puis l’associer ultérieurement à votre représentation interne du compte client.

(Facultatif) CustomerSession : l’objet Customer contient des informations sensibles qu’il n’est pas possible de récupérer directement depuis une application. Une CustomerSession accorde au SDK un accès temporaire à l’objet Customer et fournit des options de configuration supplémentaires. Consultez la liste complète des options de configuration.

Remarque

Si vous n’enregistrez jamais les cartes bancaires des clients et que vous n’autorisez pas vos clients récurrents à réutiliser les cartes enregistrées, vous pouvez exclure les objets Customer et CustomerSession de votre intégration.

Pour des raisons de sécurité, votre application ne peut pas créer ces objets. À la place, ajoutez sur votre serveur un endpoint qui :

- Récupère l’objet Customer ou en crée un nouveau.

- Crée une CustomerSession pour le client.

- Crée un PaymentIntent comportant les paramètres amount, currency et customer.

- Renvoie la clé secrète du client du Payment Intent, la

client_de la CustomerSession, l’id du client et votre clé publiable à votre application.secret

Les moyens de paiement présentés à votre client lors du processus de paiement sont également inclus dans le PaymentIntent. Vous pouvez laisser Stripe extraire (depuis les paramètres de votre Dashboard) les moyens de paiement à présenter, ou les répertorier manuellement. Quelle que soit l’option que vous choisissez, sachez que la devise transmise dans le PaymentIntent filtre les moyens de paiement présentés au client. Par exemple, si vous transmettez eur dans le PaymentIntent et que vous avez activé OXXO dans votre Dashboard, votre client ne verra pas ce moyen de paiement étant donné qu’OXXO ne prend pas en charge les paiements en eur.

À moins que votre intégration ne nécessite du code pour la présentation des moyens de paiement, Stripe vous recommande l’option automatisée. En effet, Stripe évalue la devise, les restrictions en matière de moyens de paiement ainsi que d’autres paramètres pour dresser la liste des moyens de paiement pris en charge. Ceux qui augmentent le taux de conversion et qui sont les plus pertinents pour la devise et le lieu de résidence du client sont priorisés.

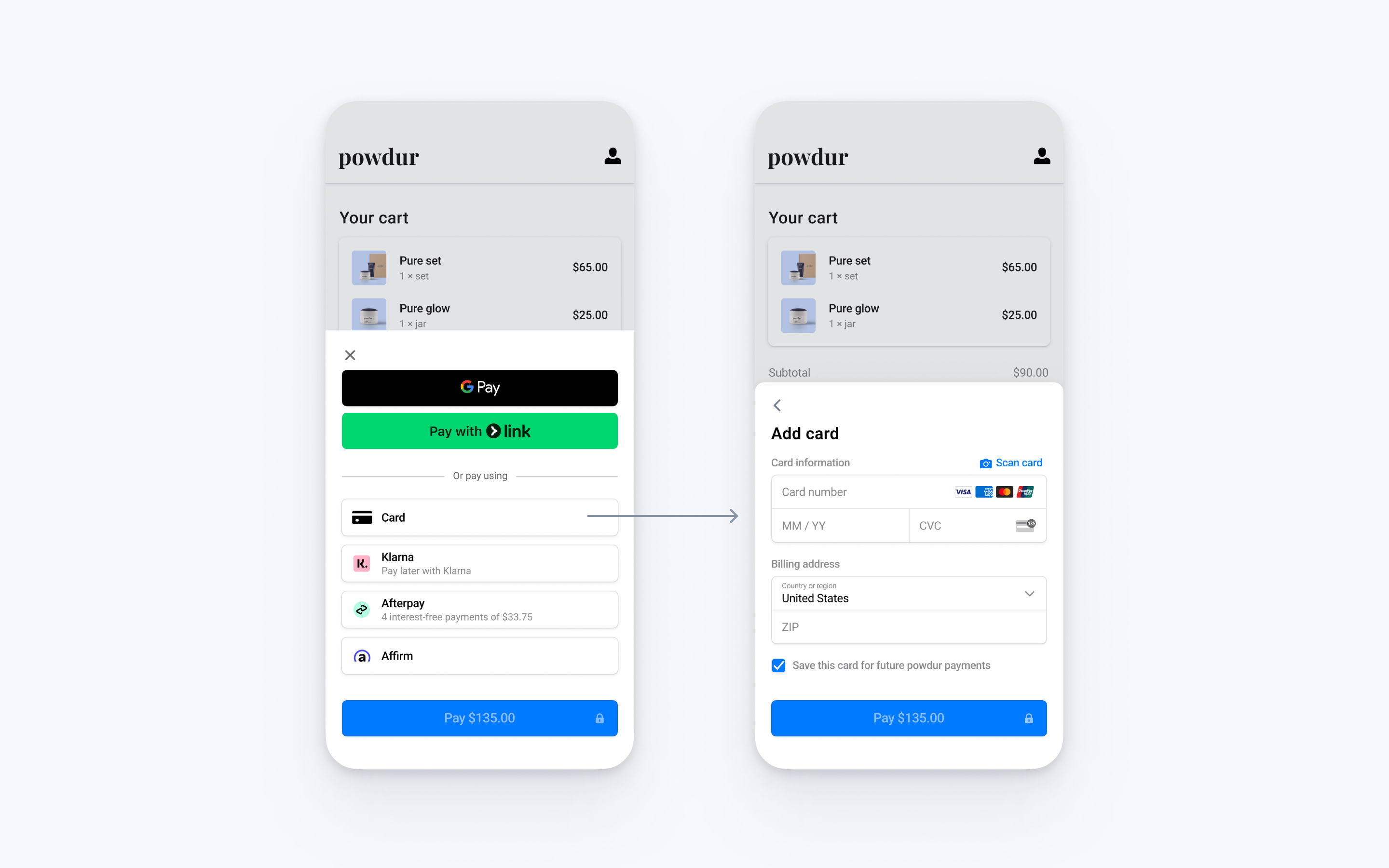

Intégrer le formulaire de paiementCôté client

Avant d’afficher le composant Element Payment pour mobile, vous devez, sur votre écran de paiement :

- Présenter les produits commandés et le montant total des achats

- Recueillez toutes les informations de livraison requises à l’aide du composant Address Element

- Inclure un bouton de règlement pour afficher l’interface utilisateur de Stripe

Si vous définissez allowsDelayedPaymentMethods sur true, les moyens de paiement à notification différée, comme les comptes bancaires étasuniens, seront acceptés. Pour ces moyens de paiement, l’état final du paiement n’est pas connu une fois le processus du PaymentSheet achevé, et le paiement peut plus tard aboutir comme échouer. Si vous prenez en charge ces types de moyens de paiement, informez votre client que sa commande est confirmée et ne la traitez (en lui expédiant son produit, par exemple) qu’une fois le paiement reçu.

Gérer les événements post-paiementCôté serveur

Stripe envoie un événement payment_intent.succeeded à l’issue du paiement. Utilisez l’outil de webhook du Dashboard ou suivez le guide consacré aux webhooks pour recevoir ces événements et exécuter des actions, comme envoyer une confirmation de commande par e-mail à votre client, enregistrer la vente dans une base de données ou lancer un flux de livraison.

Plutôt que d’attendre un rappel de votre client, écoutez ces événements. Côté client, il arrive en effet que l’utilisateur ferme la fenêtre de son navigateur ou quitte l’application avant l’exécution du rappel. Certains clients malintentionnés peuvent d’autre part tenter de manipuler la réponse. En configurant votre intégration de manière à ce qu’elle écoute les événements asynchrones, vous pourrez accepter plusieurs types de moyens de paiement avec une seule et même intégration.

En plus de l’événement payment_, nous vous recommandons de gérer ces autres événements lorsque vous encaissez des paiements à l’aide de l’Element Payment :

| Événement | Description | Action |

|---|---|---|

| payment_intent.succeeded | Envoyé lorsqu’un client effectue un paiement avec succès. | Envoyez au client une confirmation de commande et traitez sa commande. |

| payment_intent.processing | Envoyé lorsqu’un client initie un paiement, mais qu’il ne l’a pas encore finalisé. Dans la plupart des cas, cet événement est envoyé lorsque le client initie un prélèvement bancaire. Il est suivi par un événement payment_ ou payment_. | Envoyez au client une confirmation de commande qui indique que son paiement est en attente. Pour des marchandises dématérialisées, vous pourrez traiter la commande sans attendre que le paiement soit effectué. |

| payment_intent.payment_failed | Envoyé lorsqu’un client effectue une tentative de paiement qui se solde par un échec. | Si un paiement passe de l’état processing à payment_, proposez au client de retenter le paiement. |

Tester l'intégration

Consultez la section consacrée aux tests pour obtenir des informations supplémentaires sur la manière de tester votre intégration.

FacultatifActiver Google Pay

Configurer votre intégration

Pour utiliser Google Pay, commencez par activer l’API Google Pay en ajoutant les informations suivantes au libellé <application> de votre AndroidManifest.xml :

<application> ... <meta-data android:name="com.google.android.gms.wallet.api.enabled" android:value="true" /> </application>

Pour en savoir plus, consultez cette page indiquant comment configurer l’API Google Pay pour Android.

Ajouter Google Pay

Pour ajouter Google Pay à votre intégration, transmettez un PaymentSheet.GooglePayConfiguration avec votre environnement Google Pay (en mode production ou en mode test), ainsi que le code pays de votre entreprise lors de l’initialisation de PaymentSheet.Configuration.

Tester Google Pay

Google vous permet d’effectuer des paiements de test via leur suite de carte bancaire de test. La suite de tests prend en charge l’utilisation de cartes bancaires de test de Stripe.

Vous devez tester Google Pay à l’aide d’un appareil Android physique plutôt que d’un appareil simulé, dans un pays où Google Pay est pris en charge. Connectez-vous à un compte Google sur votre appareil de test avec une carte réelle enregistrée dans Google Wallet.

FacultatifPersonnaliser le formulaire

Pour personnaliser le formulaire de paiement, vous devez obligatoirement utiliser l’objet PaymentSheet.Configuration.

Appearance

Personnalisez les couleurs, les polices et même plus afin de vous adapter à l’apparence de votre application en utilisant l’API Appearance.

Mise en page des moyens de paiement

Configurez la mise en page des moyens de paiement dans la feuille à l’aide de paymentMethodLayout. Vous pouvez les afficher horizontalement, verticalement ou laisser Stripe optimiser la mise en page automatiquement.

Recueillir les adresses des utilisateurs

Recueillez les adresses de livraison ou de facturation de vos clients locaux et internationaux à l’aide du composant Address Element.

Nom d’affichage de l’entreprise

Spécifiez un nom d’entreprise à afficher pour le client en définissant merchantDisplayName. Par défaut, il s’agit du nom de votre application.

Mode sombre

Par défaut, PaymentSheet s’adapte automatiquement aux paramètres d’affichage du système de l’utilisateur (mode clair ou mode sombre). Vous pouvez modifier ce comportement en sélectionnant le mode clair ou le mode sombre sur votre application :

Informations de facturation par défaut

Si vous souhaitez définir des valeurs par défaut pour les informations de facturation collectées dans le formulaire de paiement, configurez la propriété defaultBillingDetails. Le PaymentSheet préremplit les champs avec les valeurs que vous fournissez.

Configurer la collecte des données de facturation

Utiliser BillingDetailsCollectionConfiguration pour spécifier la manière dont vous souhaitez collecter les informations de facturation dans la PaymentSheet.

Vous pouvez collecter le nom, l’adresse e-mail, le numéro de téléphone et l’adresse de votre client.

Si vous souhaitez associer les informations de facturation par défaut à l’objet PaymentMethod même lorsque ces champs ne sont pas collectés dans l’interface utilisateur, définissez billingDetailsCollectionConfiguration. sur true.

Remarque

Consultez votre conseiller juridique au sujet des lois qui s’appliquent à la collecte d’informations. Ne collectez les numéros de téléphone que si vous en avez besoin pour la transaction.

FacultatifFinaliser le paiement dans votre interface utilisateur

Vous pouvez présenter le formulaire de paiement pour collecter uniquement les informations du moyen de paiement et finaliser l’opération dans l’interface utilisateur de votre application. Cette méthode est utile si vous avez intégré un bouton d’achat personnalisé ou si vous avez besoin d’étapes supplémentaires après la collecte des informations de paiement.

Remarque

Un exemple d’intégration est disponible sur notre GitHub.

- Tout d’abord, initialisez PaymentSheet.FlowController au lieu de

PaymentSheeten utilisant l’une des méthodes Builder.

- Appelez ensuite

configureWithPaymentIntentavec les clés d’objet Stripe récupérées depuis votre back-end et mettez à jour votre interface utilisateur dans le rappel en utilisant getPaymentOption(). Cette propriété contient une image et une étiquette représentant le moyen de paiement actuellement sélectionné par le client.

- Appelez ensuite presentPaymentOptions pour collecter les informations de paiement. Lorsque le client a terminé, le formulaire se ferme et appelle le paymentOptionCallback transmis plus tôt dans

create. Implémentez cette méthode pour mettre à jour votre interface utilisateur avec la propriétépaymentOptionrenvoyée.

- Enfin, appelez confirm pour mener à bien le paiement. Lorsque le client a terminé, le formulaire se ferme et appelle le paymentResultCallback transmis plus tôt dans

create.

Si vous définissez allowsDelayedPaymentMethods sur true, les moyens de paiement à notification différée, comme les comptes bancaires étasuniens, seront acceptés. Pour ces moyens de paiement, l’état final du paiement n’est pas connu une fois le processus du PaymentSheet achevé, et le paiement peut plus tard aboutir comme échouer. Si vous prenez en charge ces types de moyens de paiement, informez votre client que sa commande est confirmée et ne la traitez (en lui expédiant son produit, par exemple) qu’une fois le paiement reçu.

Percevoir des frais

Lorsqu’un paiement est traité, plutôt que de transférer le montant total de la transaction vers un compte connecté, vous pouvez décider que votre plateforme prélève une partie du montant de la transaction sous forme de frais. Vous pouvez définir la tarification des frais de deux manières différentes :

Utilisez les outils de tarification de la plateforme pour définir des règles de tarification des commissions de plateforme et les tester. Cette fonctionnalité no-code du Dashboard Stripe n’est actuellement disponible que pour les plateformes responsables du paiement des frais Stripe.

Définissez vos règles de tarification en interne, en spécifiant les frais directement dans un PaymentIntent à l’aide du paramètre application_fee_amount ou du paramètre transfer_data[amount]. Les frais définis avec cette méthode remplacent la logique tarifaire spécifiée dans les outils de tarification de la plateforme.

Sélectionner l’entité de règlement

Le choix de l’entité de règlement dépend des fonctionnalités définies sur un compte et de la manière dont un paiement est créé. L’entité de règlement détermine quelles seront les informations à utiliser pour effectuer le paiement. Elles comprennent le libellé du relevé (celui de la plateforme ou celui du compte connecté) affiché sur la carte de crédit du client ou le relevé bancaire pour ce paiement.

Préciser l’entité de règlement vous permet d’être plus explicite concernant les personnes pour lesquelles les paiements doivent être créés. Par exemple, certaines plateformes préfèrent être l’entité de règlement parce que le client final communique directement avec leur plateforme (comme dans le cas des plateformes à la demande). Cependant, certaines plateformes ont des comptes connectés qui communiquent directement avec les clients finaux (par exemple, une vitrine sur une plateforme d’e-commerce). Dans ce scénario, il est plus logique que le compte connecté soit l’entité de règlement.

Vous pouvez définir le paramètre on_ sur l’ID d’un compte connecté pour faire de ce compte l’entité de règlement pour le paiement. Lorsque vous utilisez on_ :

- Les paiements sont réglés dans le pays et dans la devise de règlement du compte connecté.

- La structure des frais appliquée est celle du pays du compte connecté.

- Le libellé de relevé bancaire du compte connecté apparaît sur le relevé de carte bancaire du client.

- Si le compte connecté relève d’un autre pays que celui de la plateforme, l’adresse et le numéro de téléphone du compte connecté sont affichés sur le relevé de carte bancaire du client.

- Le nombre de jours durant lesquels un solde en attente est bloqué avant d’être versé dépend du paramètre delay_days du compte connecté.

API Accounts v2

Vous ne pouvez pas utiliser l’API Accounts v2 pour gérer les paramètres de virement. Utilisez l’API Accounts v1.

Si le paramètre on_ est ignoré, la plateforme est l’entreprise de référence pour le paiement.

Mise en garde

Le paramètre on_ est uniquement pris en charge pour les comptes connectés disposant d’une fonctionnalité de paiement comme card_payments. Les comptes soumis au contrat de service pour les bénéficiaires ne peuvent pas demander card_ ou d’autres fonctionnalités de paiement.

Émettre des remboursements

Si vous utilisez l’API Payment Intents, les remboursements doivent être émis sur le dernier paiement créé.

Les paiements créés sur le compte de la plateforme peuvent être remboursés en utilisant la clé secrète du compte de la plateforme. Lorsque vous remboursez un paiement comportant un transfer_, par défaut le compte de destination garde les fonds transférés, laissant le compte de la plateforme couvrir le solde négatif du remboursement. Pour récupérer les fonds du compte connecté afin de couvrir le remboursement, définissez le paramètre reverse_ sur true lors de la création du remboursement :

Par défaut, la totalité du paiement est remboursée, mais vous pouvez créer un remboursement partiel en définissant le paramètre amount sur un nombre entier positif.

Si le remboursement entraîne le remboursement de la totalité du paiement, la totalité du transfert est annulée. Dans le cas contraire, un montant proportionnel du transfert est annulé.

Rembourser les commissions de la plateforme

Lorsque vous remboursez un paiement comportant une commission de la plateforme, par défaut le compte de la plateforme garde les fonds correspondant à la commission. Pour rediriger ces fonds vers le compte connecté, définissez le paramètre refund_application_fee sur true lors de la création du remboursement :

Notez que si vous remboursez la commission de la plateforme pour un paiement indirect, vous devez également annuler le transfert. Si le remboursement se traduit par le remboursement de la totalité du paiement, la totalité de la commission est également remboursée. Dans le cas contraire, un montant proportionnel de la commission est remboursé.

Vous pouvez également indiquer la valeur false pour refund_ et rembourser la commission de la plateforme séparément via l’API.

Remboursements ayant échoué

Si un remboursement échoue ou si vous l’annulez, le montant du remboursement ayant échoué est recrédité sur le solde Stripe de votre compte de plateforme. Créez un transfert pour envoyer les fonds vers le compte connecté, le cas échéant.

Gérer les litiges

Pour les paiements indirects, avec ou sans le paramètre on_, Stripe débite le montant du litige et les frais de votre compte de plateforme.

Nous vous recommandons de configurer un webhook pour écouter les événements créés par un litige. Dans ce cas, vous pouvez tenter de récupérer les fonds auprès du compte connecté en annulant le transfert dans le Dashboard ou en créant une annulation de transfert.

Lorsque le compte connecté a un solde négatif, Stripe tente de débiter son compte externe si debit_ est défini sur true.

Si vous contestez le litige et obtenez gain de cause, vous pouvez renvoyer le paiement précédemment annulé au compte connecté. Si le solde de votre plateforme est insuffisant, le transfert échoue. Pour éviter tout problème lié aux soldes insuffisants, ajoutez des fonds à votre solde Stripe.

Erreur fréquente

Le retransfert d’une annulation antérieure est soumis à des restrictions sur les transferts transfrontaliers. Cela signifie que dans certains cas, il pourra être impossible de rembourser votre compte connecté. Dans ce cas, attendez que plutôt que le litige soit perdu avant de recouvrer les fonds de paiements indirects on_ par transfert transfrontalier.

Transferts ignorés en raison de l’état du compte

Pour les paiements utilisant des moyens de paiement asynchrones (comme l’ACH ou le prélèvement SEPA), il y a un délai entre le moment où le paiement est autorisé et le moment où les fonds sont disponibles. Pendant ce temps, si le compte de destination perd la fonctionnalité de transfert requise ou est fermé, Stripe ne peut pas effectuer le transfert tel qu’il a été demandé à l’origine.

Lorsque Stripe tente de créer un transfert, mais n’y parvient pas à cause d’une perte de fonctionnalité ou d’une suppression de compte, la création du transfert est ignorée et les fonds restent sur le solde de votre plateforme.

Pour détecter les transferts ignorés, écoutez l’événement de webhook charge.. Si la valeur de transfer_data sur l’objet Charge est null, cela indique un transfert ignoré.

Lorsque vous détectez un transfert ignoré, vous pouvez créer un transfert une fois le problème résolu, si cela est pertinent pour votre entreprise.

Composants intégrés Connect

Les paiements indirects sont pris en charge par les composants intégrés de Connect. En utilisant le composant de paiement intégré, vous pouvez permettre à vos comptes connectés de voir les informations de paiement depuis votre site. Pour les paiements indirects avec on_, vous pouvez utiliser la fonctionnalité destination_on_behalf_of_charge_management pour permettre à vos comptes connectés de voir des informations supplémentaires, de gérer les remboursements, les litiges et de permettre la capture des paiements.

Les composants suivants affichent des informations pour les paiements indirects :

Composant de paiement : Affiche tous les paiements et litiges d’un compte.

Informations des paiements : Affiche tous les paiements et litiges d’un compte.

Composant de la liste des litiges : Affiche tous les litiges d’un compte.

Litiges pour un composant de paiement : Affiche les litiges pour un seul paiement spécifié. Vous pouvez l’utiliser pour inclure la fonctionnalité de gestion des litiges sur une page avec votre interface utilisateur.